Ebben a kiadványban megtalálja a közvetlen linket 303-as modell letöltése PDF. Rövid magyarázatot adunk a modellről és működéséről.

Mi a 303-as modell?

Ez egy olyan dokumentum, amely részletezi az áfa-köteles műveleteket. A legtöbb szabadúszónak és cégnek negyedévente kell benyújtania. Arról van szó, hogy kiszámoljuk, mennyi áfát fizettek be, és mennyit utaltak át az ügyfeleknek.

Ez az adó háromféle műveletet adózik:

- A vállalkozók és szakemberek által tevékenységük fejlesztése során nyújtott áruk és szolgáltatások.

- Közösségen belüli áruk beszerzése, amelyet általában üzletemberek vagy szakemberek is végeznek, bár néha magánszemélyek is elvégezhetik őket (például új közlekedési eszközök közösségen belüli beszerzése).

- Áruk behozatala, bárki is hajtsa végre őket, legyen az üzletember, szakember vagy magánszemély.

Kinek kell benyújtania?

Ki kell töltenie a 303. űrlapot, és mindazokat el kell küldenie az Adóügynökségnek gazdasági tevékenységet folytató üzletemberek és szakemberek.

Az űrlap elküldéséhez kötelező magánszemélyek és jogi személyek:

- Azok az adózók, akik az általános adórendszer hatálya alá tartozó tevékenységeket folytatnak, kivéve a mezőgazdaság, az állattenyésztés és a halászat különleges rendjét, az egyenértékűségi pótdíjrendszert és az egyszerűsített rendszert.

- A havi visszatérítési nyilvántartásba bejegyzett adózók kötelesek lesznek

- A nagyvállalatoknak tekintett adófizetők felelősek lesznek azért, mert a közvetlenül megelőző naptári évben a működési volumenben meghaladták a 6 010 121,04 eurót.

A nyilatkozat eredményétől függetlenül fel kell használni: a visszatérés, belépés, kompenzálás vagy tevékenység nélkül.

Mikor kell benyújtania?

Kitöltésekor ki kell tölteni az áfa önértékeléséhez szükséges 303. űrlapot havonta vagy negyedévente a számlázott összegtől függően.

Beküldési határidők: a 303-as modellt a következő időpontokban mutatják be:

- Első trimeszter: Április 1-től 20-ig, mindkettő.

- Második negyedév: július 1-től 20-ig, mindkettő befogadva.

- Harmadik negyedév: október 1-től 20-ig, mindkettő.

- Negyedik negyedév: január 1-től 30-ig, mindkettő.

Abban az esetben, ha a futamidő végének napja szombat, vasárnap vagy ünnepnap van, a futamidő a következő munkanapig tart.

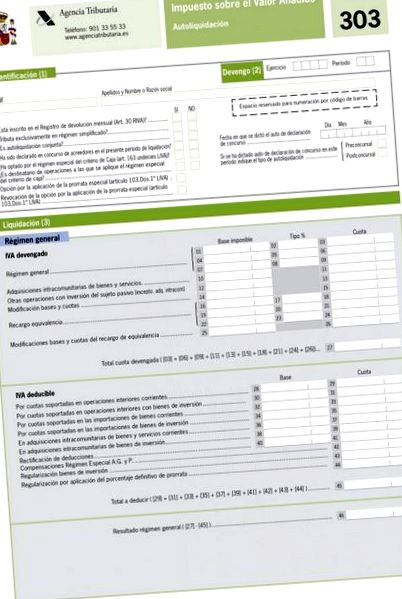

A 303 pdf űrlap kitöltése?

A downloadmodelo.com-ban az adófizetési kötelezettségek között az egyik legsűrűbb, de egyben létfontosságú modellről fogunk beszélni: a negyedéves áfabevallás 303. mintája több mint 80 rovatot tartalmaz, és mivel tudjuk, hogy ez valóban nehéz, ezért vagyunk itt, hogy ezzel a cikkel elmagyarázzam neked, hogy ez valamivel hosszabb lesz, mint máskor.

A 303-as modellel elvégezzük az áfa negyedéves fizetését, az így keletkező összeget a felhalmozott áfa és a levonható áfa között, amelyet egy kicsit később elmagyarázunk. Minden önálló vállalkozónak és kkv-nak, akinek tevékenysége áfa-köteles, beleértve az ingatlanfejlesztőket, valamint az ingatlan- és javak bérbeadóit, köteles bemutatni ezt a 303-as nyomtatványt.

Április, július, október és január hónap első 20 naptári napján kell benyújtani. Vagyis a negyed végén. Az önálló vállalkozók elektronikusan és személyesen is bemutathatják, jogi személyek, társaságok azonban csak digitális tanúsítvánnyal tudják elektronikusan bemutatni.

És most felhúzzuk az ujjainkat, mert közvetlenül a munkába fogunk állni, vagyis a 303-as modellben, annak felépítésében és befejezésének részében.

Mint minden modellben, van egy első azonosító rész, amely megfelel az 1. és 2. szakasznak. Az első rész a nyilatkozattevő személyes vagy vállalati adatai, a 2. részben pedig az időbeli elhatárolás az évnek és az időszaknak felel meg.

És kezdjük az általános rendszerrel és konkrétan a felhalmozott áfával, vagyis azzal, amelyet minden egyes számlájáért felszámol az ügyfeleknél.

Például általános rendszerben, amely a felhalmozott áfa első része, 9 doboz van. Egyszerűen meg kell adnia egy adóalapot, alkalmazni kell az áfa-kulcsot, és természetesen ki kell számolni az elhatárolt díjat.

Többféle áfa vagy többféle áfa alkalmazása esetén több sort kell kitöltenie.

Ha közösségen belüli műveleteket hajt végre, és be van jegyezve a ROI-ba, és van CIF-je, akkor ki kell töltenie az alábbi 10. és 11. rovatot, amelyek megfelelnek az áruk és szolgáltatások közösségen belüli beszerzésének. Ha nem, felejtse el kitölteni ezeket a rovatokat.

Egy másik szakasz, az adóalany befektetéssel végzett műveletekről szól, miszerint ugyan nem tartalmazzák az áfát a számlában, be kell őket jelenteni. Abban az esetben, ha bármilyen módosítást hajtott végre a negyedévben, a rovatok 14-es és 15-ösek, az alapok és díjak módosításához.

A 16. és 26. rovatból mindazoknak ki kell töltenie azokat, akik ekvivalencia-pótdíjban részesülnek. 21% -os áfával rendelkező számlákon a pótdíj 5,2; a 10% -nál 1,4, a 4% -nál pedig 0,5 lesz a pótdíj.

Ebben az szakaszban az egyenértékűségi pótlékot, ha bármilyen módosításra kerül sor, a 25. és 26. rovatban kell feltüntetnie.

A felhalmozott HÉA ezen szakaszának véglegesítéséhez hozzáadjuk az összes elhatárolt díjat a 3. oszlopból, amelynek eredményét a 27. rovatba írjuk fel.

És most egy új szakasszal foglalkozunk, a levonható áfával, vagyis azzal, amelyet befizetett szállítóinak.

Az első, 28. és 29. rovat a jelenlegi belső műveletek során felszámított díjaknak felel meg, amelyek egy vállalkozásban a leggyakoribbak.

A következő 30. és 31. rovat a befektetési javakkal kapcsolatos belső műveletek során felmerülő kvótáknak felel meg. Ezután foglalkozunk a folyó áruk és a befektetési cikkek behozatalával kapcsolatos kvótákkal, a 32. és 34. rovattal.

Az EU-n kívüli, vámon áthaladó és DUA-számlából álló vásárlásokat a 32–35. Rovatban kell feltüntetni.

Ehhez el kell különítenie a folyó és a befektetési javakat, valamint a közösségi vagyont, amelyet a 36. és 39. rovat közé tesz.

Még egyszer, ha nincs közösségen belüli CIF-je, felejtse el ezeket a rovatokat, mivel nem vonhatja le az áfát.

Ellenkező esetben a 36. rovat jelzi az Európai Unióban folyó vásárlások adóalapját a folyó kiadások tekintetében, a 38. rovat pedig a befektetési cikkeket.

Ennek a 303-as modellnek az egyenlítőjét már elértük. Folytatjuk a 40. és a 41. rovattal, amelyeket kiegészítő adatok kijavítására használunk, például, ha elfelejtett számlát adni. Ha Ön olyan adózási rendszerben van, mint például a halászat vagy a mezőgazdaság, akkor be kell jelölnie és ki kell töltenie a 42. rovatot, részletezve a kártérítést.

Ha a tevékenység megkezdése előtt beruházást hajtott végre, például számítógépeket vagy gépeket vásárolt, akkor a 43. rovatban be kell jelentenie a megfelelő áfa-kvótát, hogy pontosan szabályozza ezeket a befektetési termékeket.

Valami hasonló ahhoz, amit a 44-ben kell csinálni, a következő, amelyet csak a negyedik negyedévben töltenek ki, és amelynek célja az esetleges eltérések aránya a végső százalékos aránytól.

A 45. rovatban meg kell adni a levonandó összeget, amely megfelel az összes levonható héa-kvóta összegének.

A 46. rovatban a 27. és a 25. rovat kivonásának eredményét kell feljegyezni.

Ha az eredmény pozitív, akkor ezt az összeget vissza kell küldenie a Kincstárnak, de ha az eredmény negatív, ez azt jelenti, hogy több áfát fizetett be, mint amennyit ténylegesen beszedett, és akkor kompenzálhatja. És ha egyszerűsített rendszerben, azaz modulokban fizet, akkor a 2. oldalszámra kell összpontosítania.

Itt meg kell adnia a tervezett modulokat abban a sorrendben, amely jelzi az eladásonként felhalmozott áfát.

Ezután levonják a jelenlegi műveletek levonható áfáját, a beruházásokat nem számítva, és hozzáadják a nehezen igazolható kiadásokhoz felhalmozott további 1% -os áfát.

És miután a 3. oldalon az 59–61. Rovat nem befolyásolja a modell kiszámítását, egyszerűen értékesítésről van szó, amely nem tartalmazza az áfát.

A 62., 63., 74. és 75. rovat a speciális készpénz-kritérium rendszerre vonatkozik, amely lehetővé teszi az önálló vállalkozók számára, hogy késleltessék az adó megfizetését, amíg össze nem gyűjtik a számlákat. Ezekkel a rovatokkal jelentik az érintett összeget, mind a bevételeket, mind a kiadásokat.

A 64. rovat a héabevallás eredménye. Ha pozitív, akkor fizetnie kell a kincstárnak.

A 65. és a 66. rovat csak akkor hasznos, ha Navarra vagy Baszkföld szántóföldi területein fizet adót.

Meg kell jelölnie a közös területen végzett műveletek hány százalékát, és az így kapott összeg a 66. rovatban jelenik meg.

A 67. rovat jelzi, hogy az áfa eredménye negatív-e, és ebben az esetben tudnia kell, hogy hacsak nem a negyedik negyedévben vagyunk, a kincstár nem ad vissza semmit, hanem felhalmozza azt.

A 69. rovat az eredmény összefoglalása.

A 70. számot csak akkor kell kitöltenie, ha kiegészítő nyilatkozattal állunk szemben, és végül a 71. rovatban megjelenik a végeredmény.

A fennmaradó 8 rovat tájékoztatja arról, hogy az Ön javára vált-e, és a Kincstárnak kártérítést kell fizetnie Önnek, vagy ha ez az utolsó negyedév, kérjen visszatérítést, ha a negyedévben nem volt tevékenysége, és a teljes dokumentum üresen maradt ez azért van, mert a bemutatási kötelezettség fennmarad, vagy ha az Ön által bemutatott kiegészítő nyilatkozat.

Remélem, problémamentesen meg tudta tölteni ezt a hosszú, 303-as modellt.

- Háttérképek módosítása és letöltése a WhatsApp-on

- Tippek és trükkök a torrentek gyorsabb letöltéséhez az uTorrent segítségével - HobbyConsolas eSports

- Hogyan lehet fogyni az Androidhoz - Ingyenes letöltés

- Lépésszámláló lépésszámláló óramodell jó viselet - narancssárga Fruugo ES

- Súlykontroll - RecStyle for Android - Ingyenes letöltés